На финальном этапе покупки или продажи квартиры возникают вопросы: когда нужно отдать ключи, в какой момент рассчитаться и как это правильно сделать. Рассказываем о вариантах передачи денег — выбирайте подходящий.

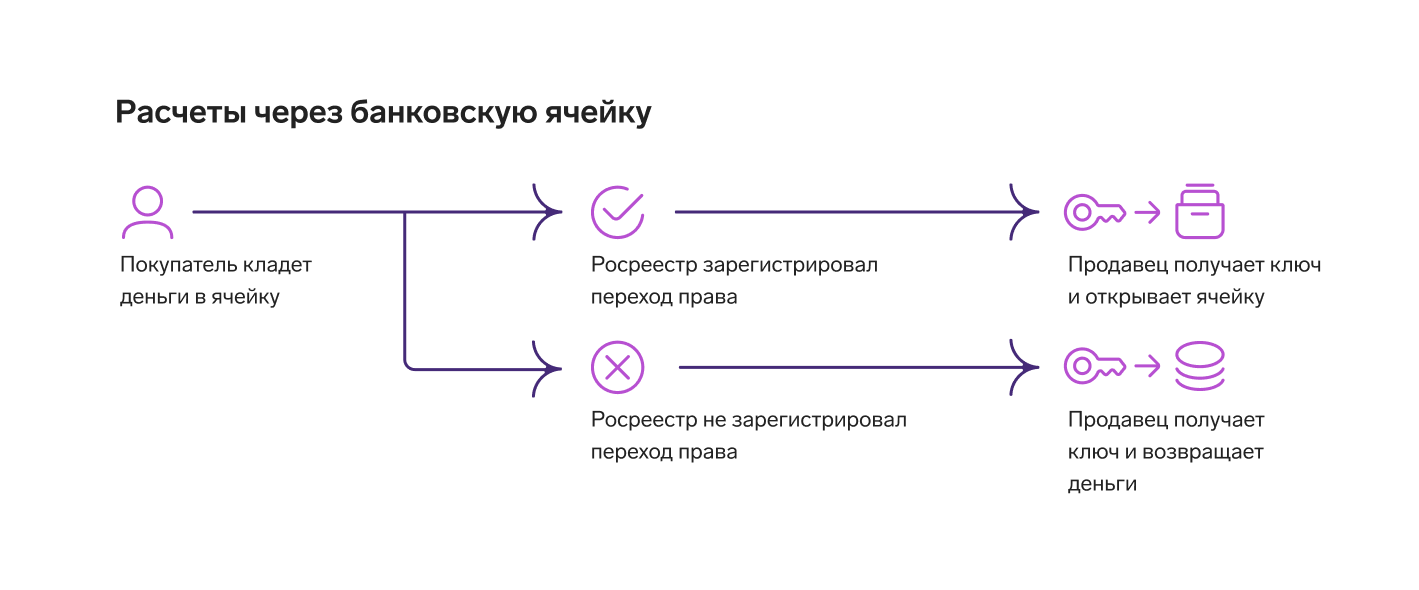

Банковская ячейка

Чтобы где-то хранить наличные до завершения сделки, покупатель и продавец арендуют у банка ячейку — ее называют депозитарной. Это металлический сейф для хранения ценностей, который находится в депозитарии — бронированном хранилище банка.

Есть два варианта аренды ячейки: обычная и по договору ответственного хранения. В первом случае никто не фиксирует, что кладется внутрь — только продавец и покупатель. Если возникнет форс-мажор, клиент не сможет доказать пропажу. Во втором случае сотрудник банка проверяет ценности, их подлинность, составляет опись и акт, а банк полностью отвечает за сохранность содержимого по закону.

За резервирование ячейки и хранение ценностей нужно будет заплатить. О том, кто из участников купли-продажи это сделает, покупатель и продавец договариваются заранее.

Минусы расчетов через ячейку:

- Ячейку нужно зарезервировать за 1-3 дня до сделки.

- Участникам придется ехать в банк дважды. Сначала, чтобы положить деньги в ячейку, а потом, чтобы их забрать.

- При обычном хранении мошенник может положить в ячейку не всю сумму или фальшивые купюры.

Аккредитив

Этот способ похож на расчет через банковскую ячейку. Покупатель открывает специальный счет на имя продавца, вносит деньги, и после регистрации в Росреестре продавец их получает. Отличается аккредитив тем, что не придется обналичивать деньги — средства перемещаются в электронном виде.

Для сделок с недвижимостью используют безотзывный безакцептный аккредитив. В нем прописаны все условия сделки: цена, описание объекта и срок передачи недвижимости.

Продавец сможет забрать деньги только если выполнит свою часть сделки и подтвердит это документально. Обычно достаточно выписки из ЕГРН, но по желанию сторон могут понадобиться и другие документы. Их нужно принести в банк самостоятельно — это может сделать или сам продавец, или покупатель. Перевод средств занимает от одного дня.

Минусы расчетов через аккредитив:

- Иногда участникам сделки приходится ехать в отделение банка.

- Банки открывают только рублевые аккредитивы.

- Если банк обанкротится, вернуть получится до 1,4 млн ₽.

- Почти всегда участникам нужно самостоятельно уведомлять банк о завершении регистрации

- При альтернативной сделке сложно доказать расходы на покупку жилья — придется собрать дополнительные документы.

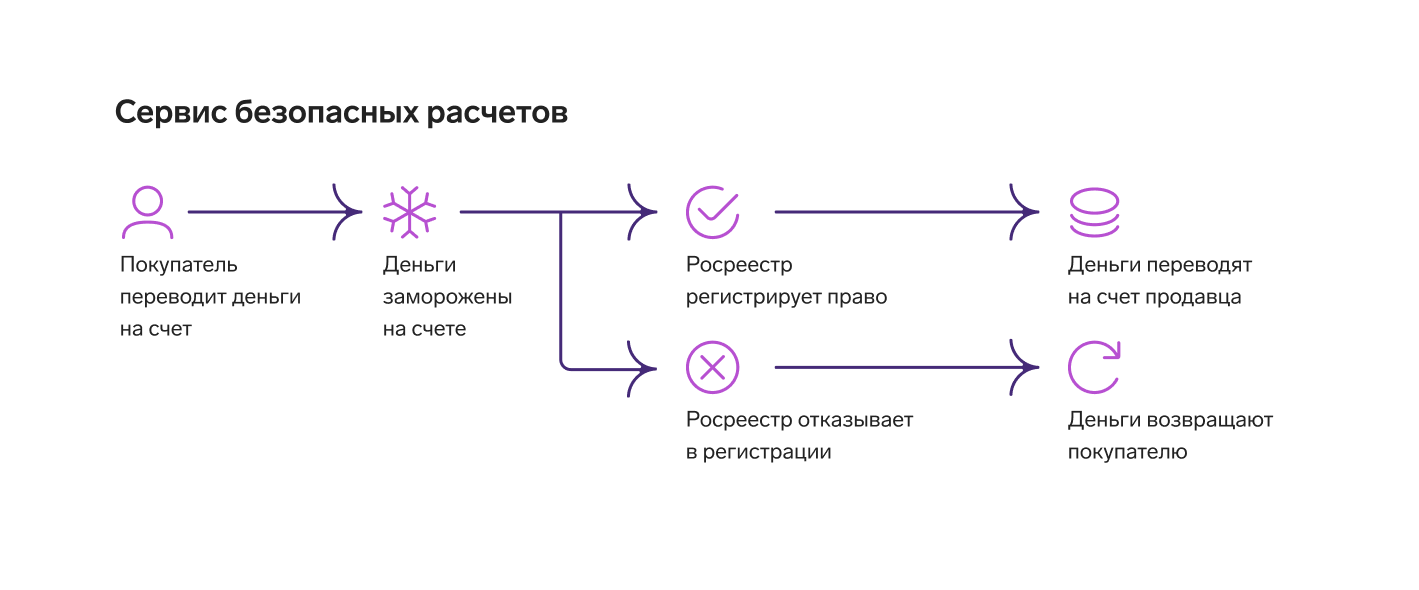

Сервис безопасных расчетов

Современные сервисы позволяют проводить безналичные безопасные расчеты онлайн. Обычно такие сервисы используют совместно с электронной регистрацией прав в Росреестре. Тогда для проведения сделки участникам не нужно ехать в МФЦ, а иногда даже в офис банка.

В сервисах могут использоваться разные виды расчетов. Чаще всего — через аккредитив, о котором мы рассказывали выше. Но иногда участникам могут предложить перевести деньги через номинальный счет. Его еще называют счетом-посредником, так как владеть им может только юридическое лицо, обычно сам банк. Но деньги на этом счете принадлежат участникам сделки. Одно из преимуществ номинального счета — его не заблокируют при взыскании задолженностей у продавца или покупателя.

Расчеты через номинальный счет проходят примерно так же, как и через аккредитив. Покупатель переводит деньги на счет, а банк замораживает их до регистрации в Росреестре. Сервисы поддерживают связь с ведомством самостоятельно. Когда регистрация завершится, Росреестр отправит выписку не только участникам, но и в банк. Так разблокирование счета проходит намного быстрее, и продавцу не приходится долго ждать.

Собственные сервисы для расчетов создают банки, а также частные ИТ-компании. Свое решение есть и у Контура. Так, Сервис безопасных расчетов от Контур.Недвижимости помогает риелторам проводить расчеты без визитов в банк. Продавец и покупатель могут даже находиться в разных городах: подписание документов по сделке и открытие счета проходят в электронном виде. Для этого риелтор выпускает в сервисе электронные подписи на всех участников. Эта процедура занимает до 15 минут и входит в стоимость услуги.

Также у участников есть выбор между несколькими банками и видами расчетов. В апреле 2024 года они могут выбрать между аккредитивом и номинальным счет. И работать в одном из трех федеральных банков: Сбере, Банке Точка или ВТБ. Это позволит сэкономить на комиссии и не тратить лимиты на переводы в другой банк.

У СБР есть ограничения. Например, сервис не подходит для договоров долевого участия, а также сделок с нерезидентами РФ или по доверенности.

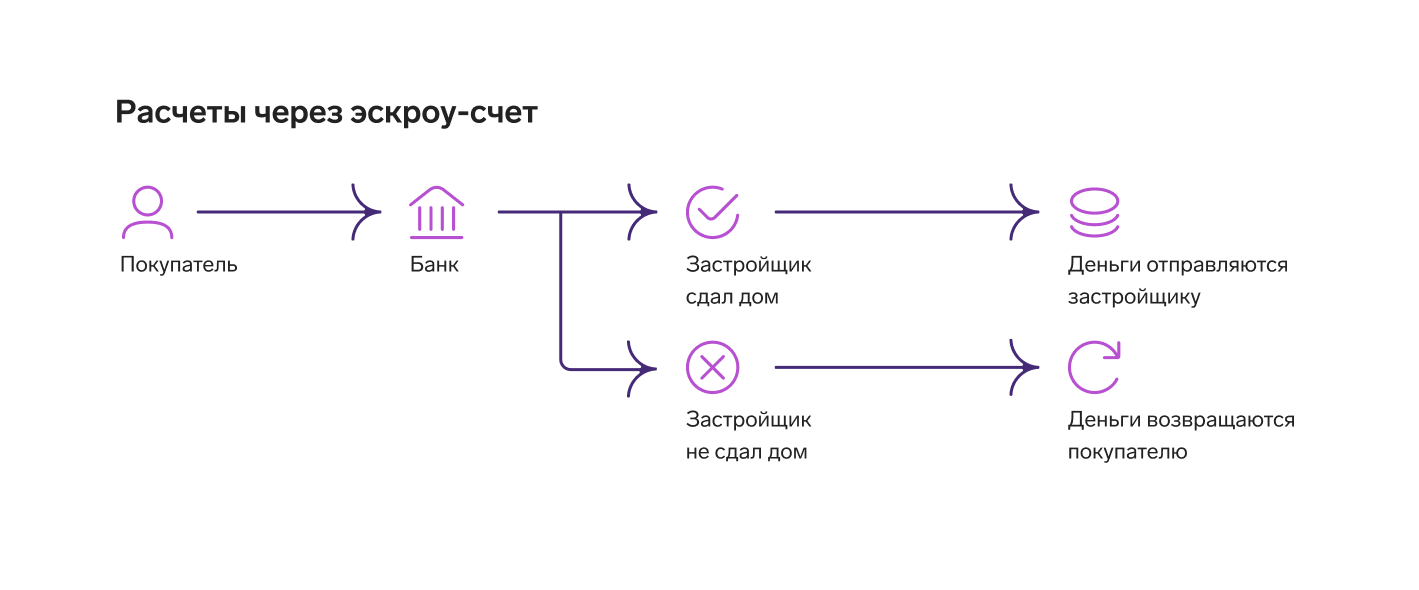

Эскроу-счет

Счет эскроу используют только при покупке строящегося жилья. В качестве продавца выступает застройщик. Покупатель открывает счет на свое имя и пополняет на нужную сумму. Деньги замораживаются до тех пор, пока застройщик не выполнит свои обязательства по договору. Когда дом вступит в эксплуатацию, банк автоматически переведет средства застройщику. Если что-то пойдет не так, то сумма с эскроу-счета вернется покупателю.

От ущерба застрахованы все. Покупатель не сможет передумать и забрать деньги во время строительства. Продавец не получит средства, если нарушит условия договора и не сдаст дом в сроки, указанные в договоре. А если банк обанкротится, то деньги на сумму в пределах 10 млн ₽ вернутся покупателю — они застрахованы государством.

Наличный и безналичный расчет

Эти способы — самые простые, но и самые небезопасные. Работают они схожим образом: покупатель просто передает деньги продавцу. Он может перевести их на счет в банке или просто принести наличные. О том, где и когда передавать деньги и нужны ли свидетели участники сделки договариваются заранее.

Факт передачи средств фиксирует расписка. Юридически закрепленного образца нет, поэтому продавец пишет ее от руки в произвольной форме. Получить деньги может и представитель продавца по нотариальной доверенности. Тогда кроме паспортных данных, суммы, даты и места составления документа в расписку вносят номер и дату доверенности.

Минусы наличного и безналичного расчета в сделке:

- Если расчет проходит сразу после подписания договора купли-продажи, покупатель рискует. Если во время регистрации в Росреестре что-то пойдет не так, и переход права не состоится, продавец может скрыться с деньгами.

- Если переводить деньги после оформления сделки, риски ложатся на продавца. Ведь покупатель может задержать перевод или вообще не заплатить.

- При наличном расчете мошенник может принести на сделку фальшивые купюры.

- Можно ошибиться при подсчете купюр.

- Можно потерять наличные или стать жертвой грабителей.

- Если сделка за наличный расчет покажется риелтору подозрительной, он обязан сообщить об этом в Росфинмониторинг.

- Банки берут комиссию за перевод. Точная сумма зависит от способа оплаты, региона, банка-получателя и других условий.

- На безналичные переводы есть лимит — в каждом банке свой. Например, в Сбербанке можно перевести онлайн максимум 1 млн ₽ в сутки. Чтобы заплатить больше, нужно прийти в офис банка лично.

Депозит нотариуса

Нотариальный депозит — это способ для безопасных расчетов между участниками сделки. В этом случае нотариус выступает независимой стороной, которая контролирует деньги и решает, выполнил ли продавец все условия. Обычно такой способ используется в нотариальных сделках, например, когда один из собственников несовершеннолетний.

Передать можно наличные и безналичные деньги — в любом случае они будут храниться на специальном публичном счете. Такие счета открывают только в крупных банках с величиной собственного капитала не менее 20 млн ₽.

Главный минус расчета через депозит нотариуса — его стоимость: 0,5% от суммы сделки. Чем выше цена объекта, тем больше придется заплатить. При этом проведение расчета оплачивается отдельно от подготовки договора и его нотариального заверения.

Выбирая подходящий способ расчета, помните: вероятность того, что покупатель или продавец будет хитрить, никогда не равна нулю. Чтобы избежать неприятностей, соблюдайте правила безопасности: пересчитывайте купюры на счетчике с проверкой подлинности, фиксируйте платежи документально, проверяйте данные о собственниках и недвижимости.

Если сделка за наличный расчет покажется покажется риелтору подозрительной, он обязан сообщить об этом в Росфинмониторинг.