С 2023 году у ИП изменился порядок уплаты налогов, сборов и страховых взносов. Рассказываем о новых правилах, чтобы вы вовремя рассчитались с бюджетом и избежали штрафов.

ИП перешли на ЕНП

С 2023 г. индивидуальных предпринимателей перевели на единый налоговый платёж (ЕНП). По новой системе большинство налогов, сборов и взносов перечисляют одной платёжкой.

Каждому ИП в Федеральном казначействе открыли единый налоговый счёт (ЕНС), который привязан к ИНН. Теперь предприниматели исчисляют обязательства и пополняют ЕНС на общую сумму. Далее ФНС самостоятельно распределяет средства по налогам и сборам.

Деньги перечисляют в установленные сроки или заранее. Во втором случае образуется переплата, которую налоговики учтут в счёт обязательства. При желании излишне уплаченные средства можно вернуть.

Что входит в ЕНП

ИП через ЕНП может уплатить:

-

УСН, АУСН, ЕСХН, ПСН;

-

НДФЛ;

-

НДС, включая налог при импорте из стран ЕАЭС;

-

страховые взносы;

-

налог на имущество;

-

транспортный налог;

-

земельный налог;

-

акцизы;

-

водный налог;

-

налог на добычу полезных ископаемых;

-

торговый сбор.

Сборы за пользование объектами животного мира, водных биоресурсов, налог на профессиональный доход и госпошлины уплачивают по-старому или в составе единого налогового платежа — по собственному усмотрению.

В ЕНП не вошли НДФЛ с выплат иностранцам на патенте, взносы на травматизм и госпошлины без исполнительного документа.

Год онлайн-бухгалтерии для новых ИП

Если зарегистрировались в ФНС меньше 3 месяцев назад — бесплатно пользуйтесь Эльбой целый год

Когда и как платить

Чтобы избежать штрафов и своевременно выполнять обязательства, нужно знать про:

-

Изменение сроков уплаты налогов. Всё свели к единому стандарту: средства нужно перечислить до 28 числа.

-

Введение уведомлений, в которых сообщают об исчисленных обязательствах. По этим данным ИФНС распределяет средства с ЕНС. Заполненные бланки сдают до 25 числа.

Для наглядности рассмотрим пример. ИП Краснов Рафаэль Викторович работает на УСН «Доходы минус расходы». По итогам первого квартала предприниматель должен перечислить авансовый платёж по УСН. Раньше он рассчитывал сумму и отправлял в налоговую. Теперь порядок состоит из двух этапов:

-

ИП определяет величину аванса за I квартал и до 25 апреля подаёт уведомление.

-

До 28 апреля ИП пополняет баланс ЕНС на сумму рассчитанного аванса.

Для авансов за полугодие и 9 месяцев аналогичный порядок:

| Период | Уведомление | Пополнение |

|---|---|---|

|

Полугодие |

До 25.07.2025 г. |

До 28.07.2025 г. |

|

9 месяцев |

До 27.10.2025 г. |

До 28.10.2025 г. |

До 28 апреля Рафаэль Викторович обязан уплатить налог по УСН за 2024 год. Отдельное уведомление подавать не нужно — сумму налоговики узнают из декларации, которую нужно сдать до 25 апреля.

Страховые взносы, акцизы, торговые сборы и другие обязательства выполняют аналогично. Особое внимание уделяют НДФЛ с зарплаты работников. Подробно мы рассказали об этом в отдельной статье.

Актуальная форма уведомления утверждена приказом ФНС России от 02.11.2022 г. № ЕД-7-8/1047@.

Во-первых, ежемесячно нужно сдавать два уведомления:

- до 25 числа текущего месяца — по НДФЛ за 1-22 число текущего месяца;

- до 3 числа следующего месяца — по НДФЛ за период с 23 по последнее число текущего месяца.

Во-вторых, нужно перечислять налог по каждому уведомлению:

- до 28 числа текущего месяца — НДФЛ за 1-22 число текущего месяца;

- до 5 числа следующего месяца — НДФЛ за период с 23 по последнее число текущего месяца.

Как заполнить платёжку

За обработку единого налогового платежа отвечает Казначейство России.

Представим, что Рафаэль Викторович до 28 апреля должен уплатить:

-

аванс по УСН за I квартал — 23 754 руб.;

-

налог по УСН за 2024 г. — 31 498 руб.;

-

страховые взносы за сотрудников — 9 765 руб.;

-

НДФЛ, удержанный с зарплаты работников — 3 702 руб.

Предприниматель сдаст три уведомления (по годовому налогу данные возьмут из декларации). И подготовит одну платёжку на 68 719 руб.

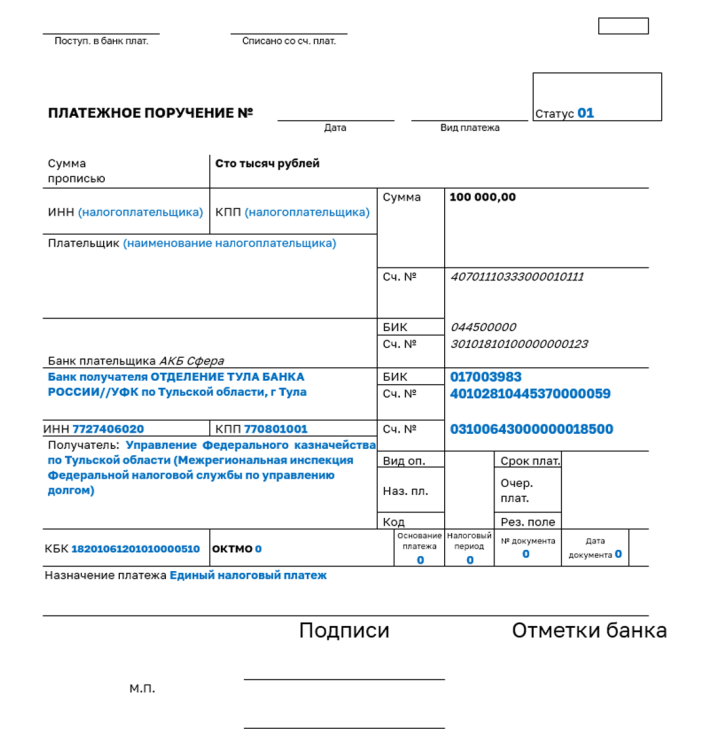

Порядок заполнения платёжного поручения:

| Номер поля | Наименование поля | Значение |

|---|---|---|

|

7 |

Сумма |

Сумма обязательств |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платёж (Статус плательщика) |

01 |

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счёта банка получателя средств (номер банковского счёта, входящего в состав единого казначейского счёта) |

40102810445370000059 |

|

16 |

Получатель |

Казначейство России (ФНС России) |

|

17 |

N Номер казначейского счёта |

03100643000000018500 |

|

22 |

Код (УИП) |

0 |

|

24 |

Назначение платежа |

— |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

0 |

|

106 |

Основание платежа |

0 |

|

107 |

Налоговый период |

0 |

|

108 |

Номер документа-основания платежа |

0 |

|

109 |

Дата документа-основания платежа |

0 |

Образец заполнения платёжки:

Как уменьшать налог на взносы

Для предпринимателей на УСН «Доходы» и патенте сохранили возможность сокращать налоги на уплаченные страховые взносы. 31 июля 2023 года вступил в силу Закон № 389-ФЗ, который упростил порядок.

Раньше можно было уменьшить налоги только на фактически уплаченные взносы, теперь — на те, которые положены к уплате за текущий год. Это распространяется только на фиксированные взносы. Если у вас есть сотрудники, то взносы за них можно принять к вычету после фактической уплаты.

Дополнительный взнос 1% учитывайте, когда удобнее: в том году, за который вы платите или в году фактической уплаты. Например, на взнос за 2024 год со сроком уплаты 1 июля 2025 года можно уменьшить налог, как 2024, так и 2025 годов.

Подробнее уменьшение налогов на взносы рассмотрели в этой статье на примере ПСН — но описанные правила и порядок также действуют для упрощенки.

Что делать с переплатами

Переплата — это положительное сальдо единого налогового счёта: когда обязательства выполнены и на ЕНС остались свободные деньги. Их можно вернуть или оставить в зачёт будущих налогов, взносов и сборов.

В обоих случаях ИП подаёт заявление в ИФНС по месту регистрации — лично на бумаге или электронно через личный кабинет налогоплательщика.

Возможен комбинированный вариант: часть средств оставить в зачёт, а остальное вернуть на счёт.

Новости для предпринимателей

Уютный телеграм-канал, где переводят законы на человеческий язык

Как платить налоги, которые не входят в ЕНП

Напомним, в ЕНП не входят:

-

страховые взносы на травматизм;

-

госпошлины, по которым нет судебного исполнительного документа;

-

НДФЛ с доходов иностранцев на патенте.

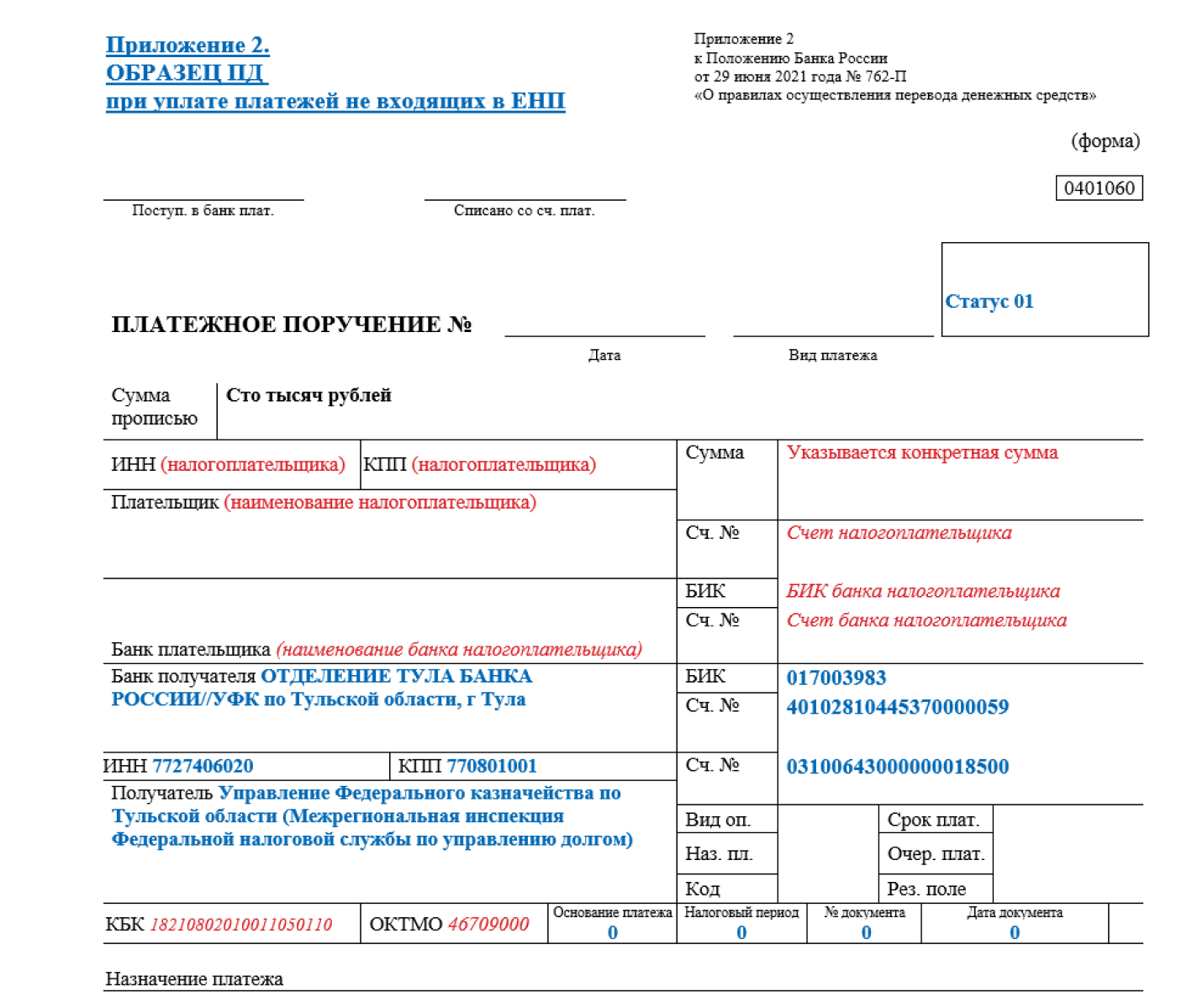

Для этих обязательств аналогичный порядок заполнения платёжек, но указывают индивидуальный КБК, а ОКТМО — по месту юридических событий. В нашем примере КБК и ОКТМО выделены красным. Полный перечень КБК смотрите в файле:

Образец заполнения платёжки от ИФНС:

Коротко

-

С 2023 г. ИП перевели на единый налоговый платёж (ЕНП). Теперь большинство налогов перечисляют одним платёжным поручением.

-

До 25 числа ИП подают в ИФНС уведомление об исчисленных налогах, взносах и сборах.

-

До 28 числа предприниматели пополняют баланс ЕНС на сумму исчисленных обязательств. Далее налоговики самостоятельно распределяют средства по данным из уведомлений, деклараций и отчётов.

-

В платёжках указывают реквизиты Казначейства России.

-

ЕНП включает в себя все налоги и сборы, кроме взносов на травматизм, НДФЛ с доходов иностранцев на патенте и госпошлин без исполнительных документов.

-

Переплату можно вернуть на счёт или оставить в зачёт будущих обязательств. Доступен комбинированный вариант: часть оставить в зачёт, а остальное вернуть на счёт.

Подскажите, пожалуйста, какой порядок подачи декларации и уплаты налога для ИП УСН Доход за 2023 год? Сначала нужно заплатить налог за 2023 год, а только потом декларацию или наоборот?

Страховые взносы уже оплачены. Взносы свыше 300к также. Авансовые платежи были совершены 03.04.2023, 03.07.2023, 05.10.2023

Заранее спасибо за ответ.