В каких случаях на конец рабочего дня допускается остаток денег в кассе сверх лимита? Какие организации обязаны рассчитывать лимит кассы и как это сделать? Как отразить в учете расходы на изготовление бланков строгой отчетности, а также их дальнейшее движение?

В этой статье:

Хранить в кассе любую сумму и не устанавливать лимит остатка наличных денег в кассе на конец дня могут ИП и малые предприятия (в соответствии со ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ). Если лимит не установлен в остальных организациях, он считается нулевым, и любой остаток в кассе будет сверхлимитным.

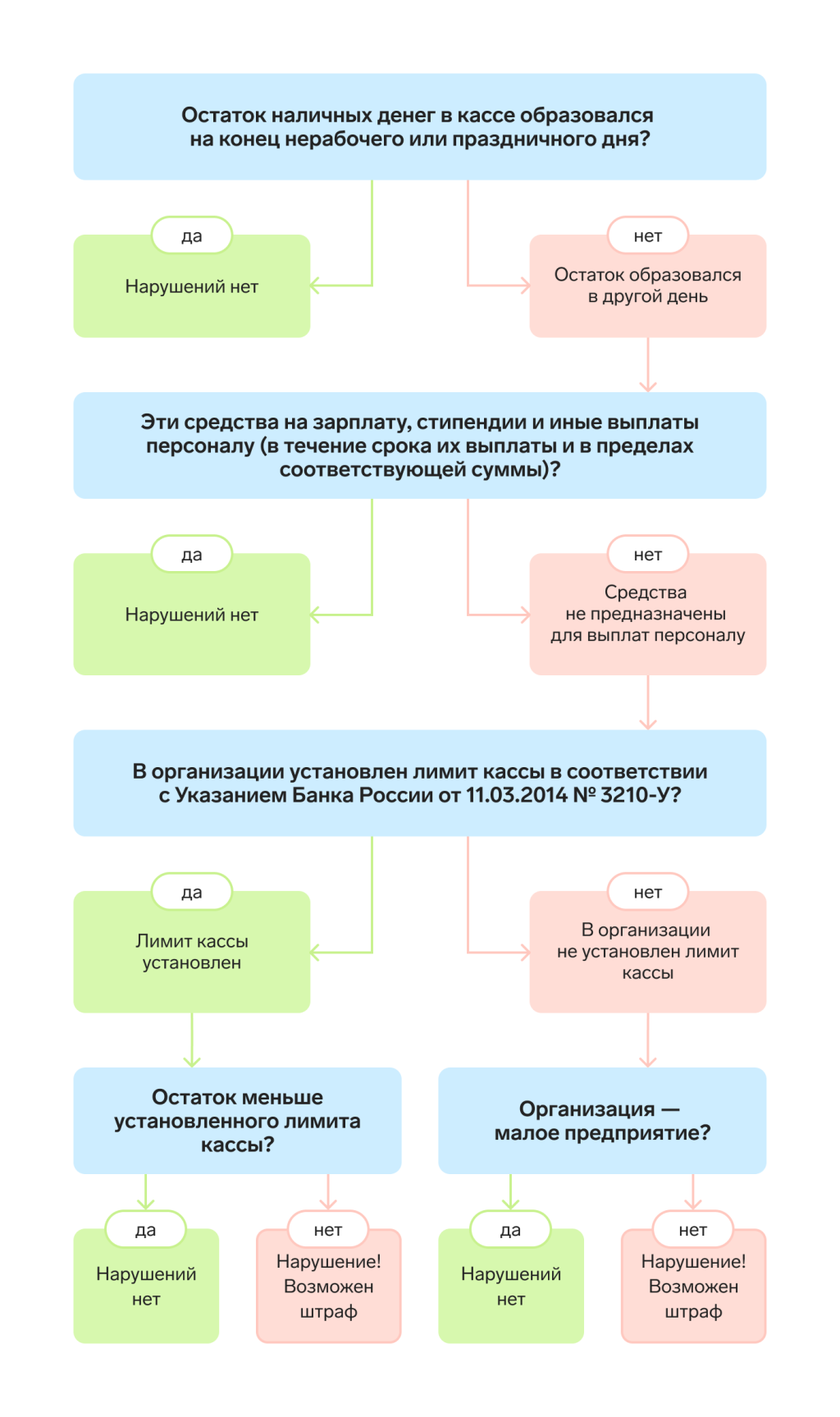

Сверхлимитный остаток допускается в выходные и нерабочие праздничные дни, если в эти дни юрлицо осуществляет кассовые операции. Также в установленные в организации дни выдачи (но не более пяти рабочих дней) можно хранить суммы, включенные в фонд заработной платы или имеющие социальный характер (см. рис.). В остальных случаях за образование сверхлимитного остатка денег в кассе организации предусмотрены штрафы по ч. 1 ст. 15.1 КоАП РФ:

- для организации — от 40 000 до 50 000 руб.;

- для ее руководителя — от 4 000 до 5 000 руб.

Лимит кассы организация определяет сама одним из способов, установленных Указанием Банка России от 11.03.2014 № 3210-У (табл. 1). Если полученная сумма будет не круглой, допускается округлить ее до целого рубля по математическим правилам, как указано в Письме Банка России от 24.09.2012 № 36-3/1876. Эти разъяснения даны в отношении прежнего порядка, установленного Положением Банка России от 12.10.2011 № 373-П, однако он был аналогичным действующему, поэтому представляется, что разъяснения можно применять и сейчас.

Табл. 1. Способы расчета лимита кассы в соответствии с Приложением 1 к Указанию Банка России от 11.03.2014 № 3210-У

| Шаги | Расчет исходя из объемов поступлений наличных денег | Расчет исходя из объемов выдач наличных денег |

|---|---|---|

| Шаг 1. Определяем виды учитываемых поступлений/выплат |

Все поступления за проданные товары, выполненные работы, оказанные услуги. Внимание! Посредники учитывают поступления как по собственным, так и по посредническим операциям |

Все выдачи денежных средств из кассы. Внимание! В расчете не учитываются суммы заработной платы, стипендий и других выплат работникам |

| Шаг 2. Определяем расчетный период и его продолжительность (P) |

Можно взять любой расчетный период, однако он не должен быть более 92 рабочих дней. Для расчета лимита кассы продолжительность расчетного периода определяется в рабочих днях |

|

| Шаг 3. Определяем сумму учитываемых поступлений/выплат (S) | Суммируются все поступления/выплаты, принимаемые к расчету, имевшие место в течение расчетного периода | |

| Шаг 4. Определяем среднедневную величину поступлений/выплат (S/P) | Сумму поступлений за расчетный период, принимаемых к расчету, делим на количество рабочих дней в расчетном периоде | Сумму выплат за расчетный период, принимаемых к расчету, делим на количество рабочих дней в расчетном периоде |

| Шаг 5. Определяем периодичность сдачи/получения денег (T) |

Для расчета берем количество рабочих дней между днями сдачи наличной выручки в банк. В общем случае максимум 7 дней. Этот период можно определить: — из договора с банком (если он указан); — исходя из периода между инкассациями (если выручка инкассируется); — самостоятельно в иных случаях |

Для расчета берем количество рабочих дней между днями получения наличных в банке (кроме получения наличных на выплату зарплаты, стипендий, иных выплат работникам). В общем случае максимум 7 дней |

| Шаг 6. Рассчитываем лимит кассы ((S/P)×T) | Среднедневную величину поступлений умножаем на периодичность сдачи денег в банк в рабочих днях | Среднедневную величину выплат умножаем на периодичность получения денег в банке в рабочих днях |

Примеры расчета лимита кассы

Пример 1. Расчет лимита кассы по выручке. Пусть расчетный период — IV квартал 2024 года, наличная выручка за этот период — 25 млн руб., периодичность сдачи денег в банк — раз в неделю (раз в пять рабочих дней). В IV квартале 2024 года по производственному календарю 65 рабочих дней.

Лимит кассы = (25 000 000/65) × 5 = 1 923 077 руб.

Пример 2. Расчет лимита кассы по сумме выплат. Пусть расчетный период — I квартал 2025 года, сумма наличных выплат за этот период (без учета зарплаты, стипендий и др.) — 180 000 руб., периодичность получения денег в банке — один раз в три рабочих дня. В I квартале 2025 года по производственному календарю 58 рабочих дней.

Лимит кассы = (180 000/58) × 3 = 9 310 руб.

Лимит кассы можно пересматривать при изменении объемов поступлений наличных денег за проданные товары (работы, услуги) или объема выдачи наличных денег (пп. 8, 9 Письма Банка России от 15.02.2012 № 36-3/25).

Бланки строгой отчетности в учете

В большинстве случаев БСО формируются на онлайн-ККТ или выдаются как приложение к чеку ККТ (Информация ФНС России «Как оформлять путевки и абонементы для освобождения от обложения НДС»). В последнем случае организация самостоятельно закупает или изготавливает бланки.

Специальный порядок бухгалтерского учета таких БСО в настоящее время не установлен. Сами по себе БСО не являются денежными документами. Для самой организации они не представляют существенной ценности, а документами становятся лишь после того, как выдаются контрагенту. Поэтому отражать их на счете 50 «Касса» (субсчет 50-3 «Денежные документы») не нужно.

В общем случае бланки отражаются в составе запасов (на счете 10 «Материалы») по фактической себестоимости изготовления (приобретения).

Стоимость БСО относится на расходы (на счета затрат) в момент выдачи бланков работнику, ответственному за их выдачу. Иными словами, при фактическом использовании БСО (при выдаче клиенту или в случае порчи) уже никакие операции на балансовых счетах не отражаются. Однако на забалансовом счете 006 «Бланки строгой отчетности» БСО отражаются до момента фактического использования, уничтожения и т. п.

Рассмотрим пример. ООО «Альфа» получило из типографии 1000 штук БСО. Стоимость услуг типографии по их изготовлению составила 12 000 руб., в том числе НДС 2 000 руб. Ответственному работнику передано 500 бланков, по состоянию на отчетную дату было использовано 126 бланков, в том числе 4 испорчены. БСО используются в операциях, облагаемых НДС. Как операции отразятся в учете, смотрите в табл. 2.

Табл. 2. Отражение в учете операций с бланками строгой отчетности с применением ФСБУ 5/2019

| Содержание операции | Дебет | Кредит | Сумма |

|---|---|---|---|

| Получены БСО из типографии | 10 | 60 | 10 000 |

| Отражен «входной» НДС от типографии | 19 | 60 | 2 000 |

| НДС по услугам типографии принят к вычету | 68 | 19 | 2 000 |

| БСО отражены за балансом | 006 | 10 000 | |

| 500 штук БСО передано ответственному сотруднику | 20 (26, 44) | 10 |

5 000 5 000 = (12 000 — 2 000) / 1000 х 500 |

| Отражена передача 500 штук БСО за балансом (в аналитическом учете к счету 006) | 006 | 006 | 5 000 |

| Отражено использование 126 штук БСО | 006 |

1 260 1 260 = (12 000 — 2 000) / 1000 х 126 |

В заключение напомним, что микропредприятие, имеющее право упрощенного учета, может отказаться от применения ФСБУ 5/2019. В таком случае те операции, которые мы рассмотрели выше, будут отражены проводками, приведенными в таблице 3.

Табл. 3. Отражение в учете операций с БСО без применения ФСБУ 5/2019

| Содержание операции | Дебет | Кредит | Сумма |

|---|---|---|---|

| Получены БСО из типографии | 20 (26, 44) | 60 | 10 000 |

| Отражен «входной» НДС от типографии | 19 | 60 | 2 000 |

| НДС по услугам типографии принят к вычету | 68 | 19 | 2 000 |

| БСО отражены за балансом | 006 | 10 000 | |

| Отражена передача 500 штук БСО за балансом (в аналитическом учете к счету 006) | 006 | 006 | 5 000 |

| Отражено использование 126 штук БСО | 006 | 1 260 |